第8章 【Ⅱ】基本的事項

【Ⅱ】基本的事項

1.連結納税の範囲等

(1)連結納税の対象法人(INCLUDIBLE CORPORATIONS)

- ①

- 共通の親会社は1社以上の会社の議決権株式の80%以上を有し、かつ全株式時価総額の80%以上を所有するアメリカ居住法人。

- ②

- 子会社は原則として、1又は2以上の関係法人により議決権株式の80%以上を所有され、かつ全株式時価総額の80%以上を所有されているアメリカ居住法人。

- ③

- 例外として支店形態でカナダ、メキシコに設立することができない事業であるため、会社形態である場合で、出資の100%をアメリカ内国法人が直接又は間接に所有する場合には、内国法人と見なすことができる。

- ※注

- メキシコのマケラドラには論争がある。(連結納税に含まれるかどうか否認例と認容例がある)

(2)連結納税の対象とならない法人

① 外国法人(カナダ、メキシコ法人の一部は除外)

② 非課税法人(IRSが非課税法人として認めたもの)

③ 生命保険会社(一定条件を満たすものは除外)

④ 相互保険会社

⑤ 適格投資会社(投資収益を法人税なしに個人に分配)

⑥ 不動産投資会社(配当しなかった部分にのみ法人税課税)

⑦ 輸出専門会社(法人は非課税であり、株主に課税する)

⑧ 領法人(アメリカの属領源泉所得が80%以上で、みなし外国税額控除あり)

⑨ S法人(選択により法人税ではなく、株主が所得税の適用を受ける)

- ※注

- 輸出専門会社(DOMESTIC INTERNATIONAL SALES CORPORATION)は、現在は米国にほとんど実在しない。属領法人はプエルトリコやバージンアイランドの法人で、みなし外国税額控除を受けようとする会社。Sコーポレーションとは、35人以下の個人で所有している会社である。

- ※注1

- 株式時価総額80%以上は、子会社との間に十分な経済的関連が無いのに連結納税の恩典のみを得る目的で、議決権割合の異なる普通株を人為的に組み合わせる方法を防止するため。

- ※注2

- 非公開会社の株式時価は適正な売買価格又は鑑定評価額による。

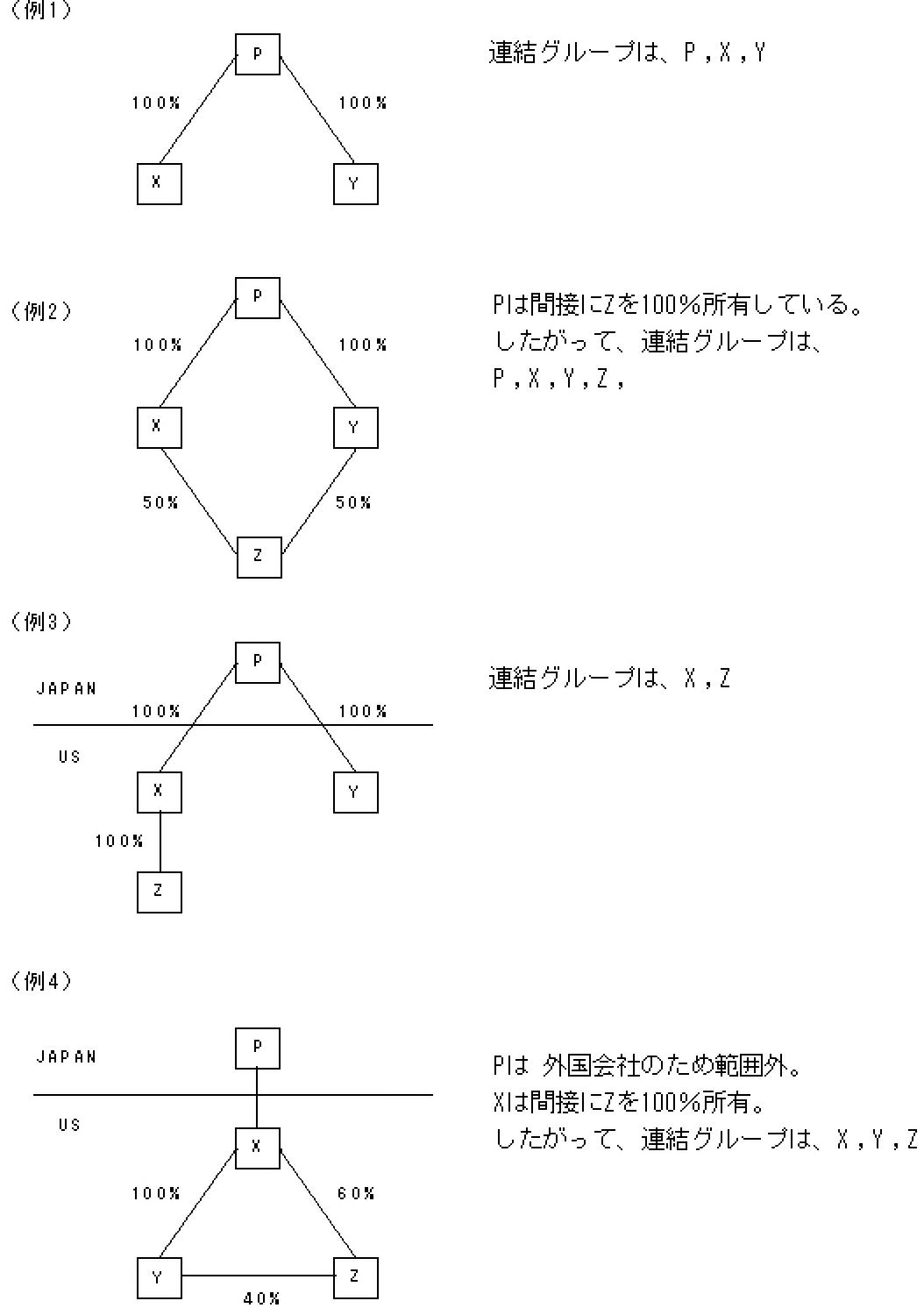

(3)連結グループ(AFFILIATED GROUP)の例示

親会社が直接・間接に80%以上の議決権株式と株価総額の80%以上を所有している場合

(4)事業年度及び会計方針(REG 1.1502-76 & -17)等

- ①

- 連法人グループは、事業年度を統一しなければならない(REG 1.1502-76(a)(1))

- ②

- 個別申告書の提出期限

子会社の個別申告書の提出期限以前に、関連グループが連結申告書を提出する場合には、個別申告書は、連結申告書の提出期限までに提出されなければならない。

また、子会社の個別申告書の提出期限以前に、関連グループが連結申告書を提出しない場合には、個別申告書は、個別申告書の提出期限までに提出されなければならない。 - ③

- 関連メンバーは、会計方針を統一する必要はない。(但し後述するとおり、関連メンバー間取引には、グループ間取引ルールが適用される。)

例えば棚卸資産を持っている会社は発生主義でなくてはならないが、サービス業は現金主義も認められている等、グループ会社により会計方針が異なることもある。

会計基準に関しては、グループ各社の業種等の個別事情により、それぞれ適正な会計基準の採用が望まれるため統一の必要がないのである。 - ④

- 連結納税の採用は任意だが、要件を満たしたグループ法人は強制加入である。

- ⑤

- 一度連結納税を採用すると、IRS長官が合理的な理由と認めぬ限り、グループとして連結納税は強制的に継続適用となる。

(5)単一事業体概念と個別事業体概念

- ①

- 連結納税申告書を提出することによって、関連メンバー法人を、ある目的のためには単一事業体として扱い、他の目的のためには、個別メンバーの個別事業体として扱う。

つまり連結納税は単一事業体概念、個別事業体概念のどちらかひとつのみで捕らえている訳ではない。 - ②

- 単一事業体概念は、関連メンバーに属する、あるメンバーの純事業損失と他のメンバーの所得を相殺できることや、関連法人間の配当に関する投資価額修正に反映されている。

(投資価格修正について詳しくは第Ⅴ章参照。) - ③

- 個別事業体概念は、個別法人の会計方針や、関連法人間取引によって取得された資産の評価方法の採用に反映されている。

- ④

- 単一事業体概念と個別事業体概念の相互作用の結果、規則によって、「The separate taxable income」と「連結課税所得The consolidated taxable income」という2つの数値を計算することが要求されている。

(6)The separate taxable income(REG 1.1502-12)

関連法人グループに属する個々のメンバーの課税所得を、あたかも個別の法人が法人税の申告書を提出するのと同様の方法で、次の項目を考慮して計算する。

- ①

- 関連メンバー間取引、及び関連メンバーの株式・社債・その他の債務に関する取引は、REG.1.1502-13 の規定に従って処理される。

(「内部利益の繰り延べ」に関する規定であり、詳しくは第Ⅳ章参照) - ②

- 「含み損(Built-in deductions)」は、REG.1.1502-15A又はREG.1.1502-15 の規定にしたがって処理される。

(ビルトイン・ディダクションについては第Ⅲ章参照 - ③

- 関連メンバーの会計方針は、REG.1.1502-17 によって決定される。

前述したとおり、関連グループで会計方針を統一する必要はない。 - ④

- 特別の棚卸調整は、REG.1.1502-18 の規定によってなされる。

- ⑤

- 「超過損失勘定(Excess loss account)」は、REG.1.1502-19 に従い、所得に含まれる。

- ⑥

- 資産の評価方法は、REG.1.1502-31と32 にしたがって決定される。

上記に加え、次の特定の項目は、個別課税所得の計算から除外され、連結ベースで決定される。

① 繰越欠損金

② キャピタルゲイン・ロス

③ セクション1231(ビジネスで使用している資産を売却した場合)のゲイン・ロス

④ 慈善寄付金控除

⑤ 国内法人から受け取った配当に関する特別控除

(7)連結課税所得(The consolidated taxable income)(REG 1.1502-11)

連結課税所得は、関連グループに属する個々のメンバーの課税所得を合算し、個別課税所得の計算上除外された項目が連結ベースで計算される。連結ベースで計算される項目は次のとおり。

① 連結繰越欠損金

② 連結キャピタルゲイン・ロス

③ 連結セクション1231ゲイン・ロス

④ 連結慈善寄付金控除

⑤ 連結配当控除

- ※注

- 以上記した、個別法人の個別課税所得から、The separate taxable income及び連結課税所得(The consolidated taxable income)へのプロセスは、次の2連結納税手続き全体の流れを参照。

(8)連結納税申告

連結納税申告は親会社が行うが、個別申告を行う場合に使用するものと同じForm1120を使用する。グループに属する法人が、個別申告の場合申告しなければならない内容は、全て連結納税申告に含められる。また連結メンバー法人一覧表Form851を毎年提出し、子会社の連結申告参加同意書Form1122は初めて連結参加の法人が提出する。