第8章 【7】その他

【Ⅶ】その他

1.税務調査等

- 注意

- 修正申告で税額が増加した場合の税額

増加した税額も、決められた税額の配分方法で各法人へ配分される。

但し、加算税等については、該当法人へ負担するよう相談する場合もある。

調査が入った時点では連結グループから離脱していたとしても、株式売却時(離脱時)の契約書には必ず、このような租税債務が将来発生した時には負担するという内容の条項が含まれる。したがって、このような法人へも親会社は請求を行う。

税務調査はグループ全体に対して行われる。但し必要に応じて重要性の低い子会社は調査の対象から除かれる。

親会社がNYにあり、子会社がCALにある場合、調査の担当(管理)はNY。場合によりCALの税務署に対して子会社の調査をNYが依頼する。

- 注意

- 連結財務諸表の場合には重要性の原則により、監査をパスする項目もある。この場合、何をパスしたのか、どうしてパスしたのか記録したリストを作る。

連結納税は税務申告であるから、申告にあたりより細かいチェックが必要になる。そのため監査をパスしたリストを必ず見て、必要な追加資料をグループ法人へ請求することがよくある。

つまり税であるがために、実務的に連結納税のための手続きは、連結財務諸表よりも厳密さが要求されるのである。

連結納税申告は前述したとおり親会社がおこなうが、米国の場合申告期限の延長をすると、決算期末から相当長期間のゆとりが生まれる。

したがってまず個別申告をくみ、その後連結納税のために必要な各種調整処理をおこなうことが十分可能である。

(例)カレンダーイヤーの場合

- 会計期間

- 2000年1月1日~12月31日

- 決算末日

- 2000年12月31日

- 申告期限

- 2001年3月15日

(延長申請による延長期間 6ヶ月間)

延長後の申告期限 2001年9月15日

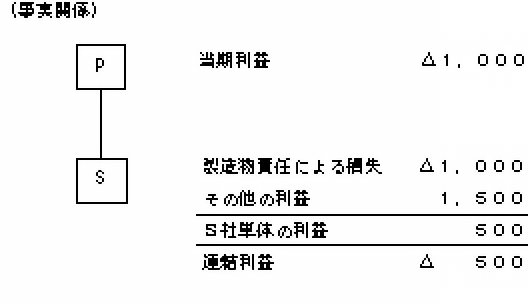

2.最近の裁判例より(デニス氏)

(2000年4月の判例)

172条(f)製造物責任による損失は10年間の繰り戻しが可能であるのに対し、

一般の場合には、繰り戻しは2年間。

10年前の税率は現在より高かったので、10年間の繰り戻しができれば非常に有利となる。

- (争点)

- この連結損失500は、製造物責任による損失から生じたものといえるか。

IRSは、この損失は2年の繰り戻しのみと主張し、原審ではIRSの主張が支持されたが、2000年4月の控訴審判決では、500の損失は、PとSを一体として見れば、製造物責任による損失から生じたものであり、繰り戻し期間は10年とされた。

【参考文献】

井上久彌編著「連結納税制度の研究」(日本租税研究協会)1992年

井上久彌編著「連結納税制度の個別問題研究」(日本租税研究協会)1993年

井上久彌著「企業集団税制の研究」(中央経済社)1997年

矢内一好、柳裕治共著「連結納税申告」(ぎょうせい)1999年

青山監査法人、プライスウオーターハウス編「総解説連結納税制度」(日本経済新聞社)1998年

中田信正著「連結納税申告書論」(中央経済社)1978年

Ernst&Young編「Federal Income Taxation of Corporations Filing Consolidated Returns-Second Edition」

講演を終えて

(高柳 幸雄 記)